Zo kan de financiële sector bijdragen aan meer zekerheid

Financiële zekerheid is een basisbehoefte en juist die is voor velen in gevaar. Door de oorlog in Oekraïne zijn de kosten van energie en voedsel fors gestegen. Inflatie en de stijgende prijzen van gas, elektra en boodschappen houden huishoudens in hun greep. En, zo blijkt uit recent onderzoek van a.s.r., ook klimaatverandering heeft impact op de portemonnee. Verzekeren wordt in de toekomst mogelijk veel duurder, doordat schaderisico’s door extreme weersomstandigheden te groot worden. Hoe maak je als financiële dienstverlener het verschil in deze onzekere tijden?

Vertrouwde en betrouwbare partner van je klanten zijn

Steeds meer mensen maken zich zorgen of ze nog wel hun energierekening en boodschappen kunnen betalen, en die zorgen leiden tot fysieke en mentale gezondheidsproblemen. Het is schrijnend te zien dat er scholieren met een lege maag naar school komen of hun laptop daar moeten opladen omdat er thuis geen elektriciteit is. Geen wonder dat de Tweede Kamer het kabinet oproept om geld uit te trekken voor gratis lunches op basisscholen.

We moeten echter niet alleen naar de politiek kijken voor oplossingen. Ook de financiële sector kan een bijdrage leveren, door naar elkaar om te kijken en risico’s in te schatten. Zijn er klanten die mogelijk in de problemen komen en hulp kunnen gebruiken? Moet je klanten desnoods ongevraagd adviseren? Juist nu is het belangrijk om als financiële dienstverlener dicht bij je klanten te staan en ze persoonlijke aandacht te geven. Zo maak je het verschil en laat je zien dat je een vertrouwde en betrouwbare partner bent.

Verklein de afstand tot de klant

Door focus op compliancy en efficiency is de afstand tussen financiële instellingen en klanten de laatste jaren groter geworden. Die trend is om te keren door de vier gebieden waarmee de sector te maken heeft - klanten, medewerkers, processen en de omgeving - beter in te richten.

Klanten willen het liefst snel en persoonlijk geholpen worden, zeker nu hun financiële zekerheid niet meer vanzelfsprekend is. Daarom is het van belang goed bereikbaar te zijn en verschillende contactmogelijkheden aan te bieden, zodat klanten via hun voorkeurskanaal met je in contact kunnen komen. Sluit aan op wat je al over het gebruik van je contactkanalen weet én ga te raden bij je klanten en medewerkers. Zo verkrijg je inzichten over wat sneller, eenvoudiger en klantvriendelijker kan.

Besteed daarnaast aandacht aan je medewerkers en zorg ervoor dat zij altijd en overal over relevante klantinformatie beschikken. Alleen je medewerkers kunnen je klanten écht persoonlijke aandacht geven. En ze maken verbindingen betekenisvol, door klanten het gevoel te geven dat zij gehoord worden. Om dat goed te doen is het belangrijk dat ze altijd en overal over relevante klantinformatie beschikken. Begeleid medewerkers om met schaamte bij geldproblemen om te gaan en leer ze om signalen op te pikken.

Als financiële dienstverlener is het een uitdaging om tal van processen op het gebied van risicobeheersing, cybercrime, efficiency en wet- en regelgeving (Wft, Wwft, AVG) te beheersen. Dat is essentieel om risico’s in te schatten en klanten verder te helpen. Breng je datakwaliteit op orde en zet data in om processen slimmer in te richten en/of te automatiseren. Ben je nog niet zover, dan is de stem van je medewerkers des te belangrijker.

Tot slot is de omgeving waar je als financiële dienstverlener in opereert, complex. Zeker nu is het van belang om de samenwerking met ketenpartners, leveranciers en toezichthouders te versterken. Zo voorkom je dat klanten tussen wal en schip geraken.

Krijg een volledig klantbeeld

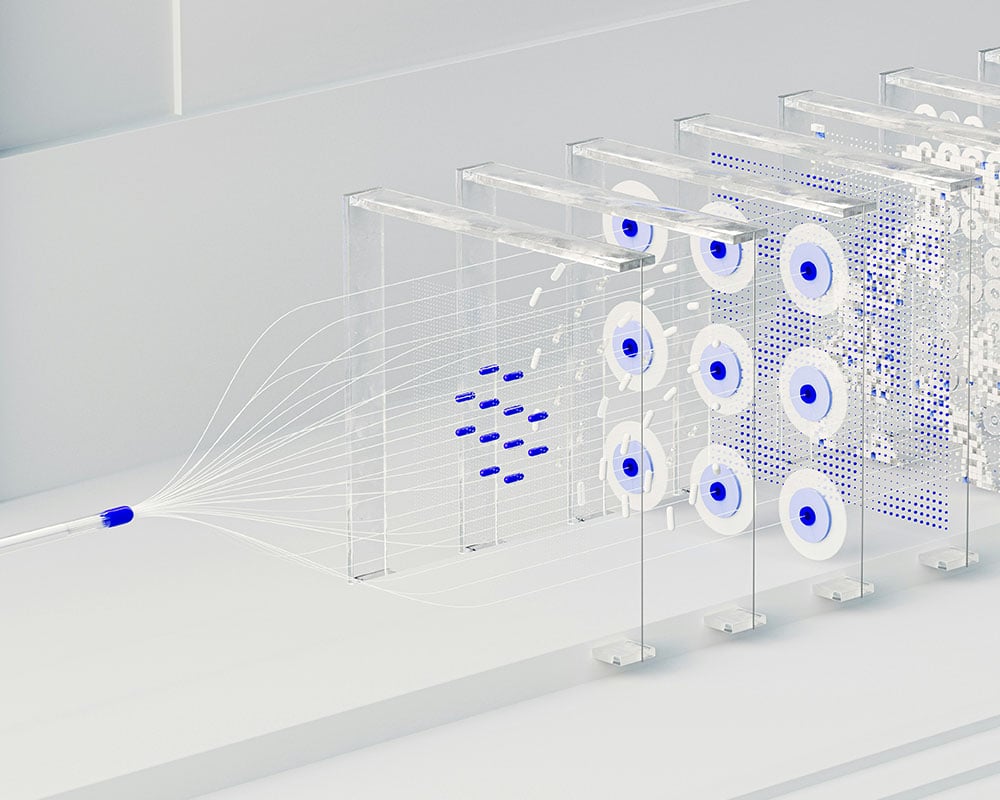

Hoe vollediger je beeld van de klant, des te beter je in staat bent om hem of haar verder te helpen. Met de huidige hoeveelheid data en interacties op verschillende kanalen kan dat uitdagend zijn. Technologie helpt om relevante informatie te centraliseren en mobiliseren, zodat medewerkers die kunnen gebruiken om klanten beter van dienst te zijn.

Technologie biedt kansen, mits die vóór mensen werkt. Denk aan de inzet van conversational tooling zoals chatbots in combinatie met kennisbanken. Of AI bij het bedienen van klanten via digitale kanalen. Ook platforms die gebruikers zelf innovatieve oplossingen laten ontwikkelen voor uitdagingen waar ze tegenaan lopen, maken een verschil.

De mogelijkheden zijn eindeloos en dat is precies wat het zo lastig maakt. Een integrale aanpak van klantcontact kan uitkomst bieden. Pak het stapsgewijs aan en toets iedere verbeterstap aan de belangen van klanten en medewerkers. Op die manier versterk je bewust en gericht de verbindingen aan de binnenkant van je organisatie (tussen medewerkers) en aan de buitenkant van je organisatie (klanten en partners). Vertrouwen in financiële dienstverleners en bereikbaarheid gaan niets voor niets hand in hand.